Hali hazırda Araştırma kapsamımızda değerleme modelleri ile takip ettiğimiz 26 şirket bulunurken, 2025 yılı içinde kapsam dahiline alma planıyla izlediğimiz 22 şirket daha bulunmaktadır. Değerleme kapsamında olan şirketler, BIST 100 endeksinin %53’ünü, BIST 30 endeksinin ise %61’ini oluşturuyor. Bu şirketlerin gaye pahaları ve endekse potansiyel tesirleri üzerinden hesapladığımız BIST 100 endeks amacımız 12 aylık vadede 13.900 düzeyine ve endeks bazında %45 getiri potansiyeline işaret ediyor.

Bu potansiyel 2025 yıl sonu için beklediğimiz %28 yıllık TÜFE oranının üzerinde, 2025 yılında elde edilebilecek ortalama net mevduat getirilerine dair simülasyonlarımızdan bulduğumuz oranlara yakın. Buna rağmen, endeks üzeri getiri öngördüğümüz şirketlerde ortalama potansiyel getiri %48, Model Portföyümüzün ortalama potansiyel getirisi ise %50.

BIST 100 endeks maksadımızın, 2025’de beklediğimiz TCMB’den faiz indirim sürecinin temposuna hassasiyeti olduğunu, yüksek tempolu ve piyasa faizleri ile büyümeye tesir eden bir indirim serisinin endeks amacımızı 15 bin civarına taşıyabileceğini belirtelim. Bu durumda, endeks bazında getiri potansiyeli %56’ya yaklaşırken, endeks üzeri getiri öngördüğümüz şirketlerin ortalama getiri potansiyeli %65’e yaklaşacaktır ve hem beklenen enflasyonun hem de ortalama net mevduat getirilerinin bariz formda üzerinde olacaktır. Bu senaryonun gerçekleşme mümkünlüğünü yüksek buluyor, bu nedenle de 2025 yılının Borsa İstanbul açısından hem gerçek yarar sağlayan bir yıl olacağını hem de yatırımcı tabanının yeniden genişleyeceğini düşünüyoruz.

BIST 50 payları için açığa satış süreçleri ‘yukarı adım’ kuralıyla uygulanabilir

Sermaye Piyasası Kurulu (SPK), 5 Aralık tarihli Haftalık Bülteni ile BIST 50 şirketleri için açığa satış yasağının 2 Ocak 2025’ten itibaren geçerli olacak formda kaldırıldığını duyurdu. Şimdi açıklanmadı, fakat Borsa idaresinin kararıyla ‘yukarı adım (uptick)’ uygulamasının da açığa satış süreçlerinde geçerli olabileceğini düşünüyoruz. Bu durum, mümkün bir negatif gelişme durumunda borsaya çok süratli ve neredeyse fiyata bakmaksızın satışlar gelmesinin önüne geçecektir. Ama, yukarı adım uygulaması olmasa bile, BIST’in mevcut değerlemeler ve çarpanlarla muhtemel satış baskılarına karşı dirençli kalacağını düşünüyoruz.

Ek olarak, açığa satış süreçlerinin hür olması, global çapta faaliyet gösteren ve başka birçok ülke borsasında açığa satış süreci gerçekleştirebilen, lakin 2023 Şubat ayından bu yana BIST’te bunu yapamadığı için uzak kalan yabancı yatırımcıların BIST’e olan ilgisini de destekleyecektir. Bu durumun, BIST’in likiditesine ve süreç hacmine olumlu tarafta tesir etmesini bekleriz.

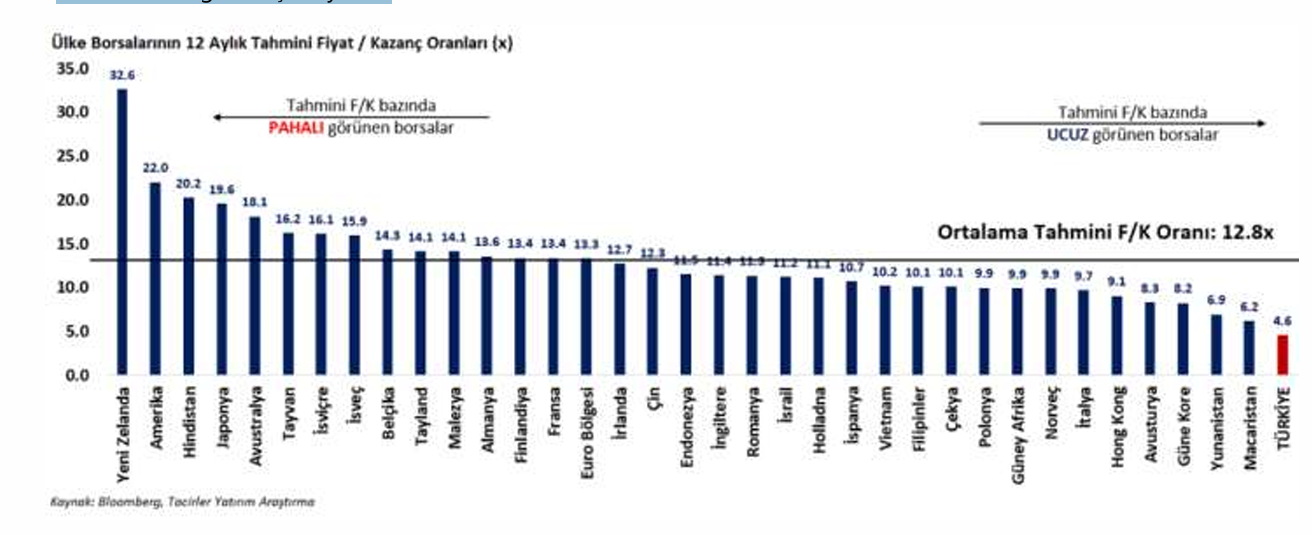

Aşağıdaki grafikte, gelişmiş ve gelişmekte olan seçili ülkelerin kestirimi fiyat / yarar oranlarını görebilirsiniz. Borsa İstanbul 4,6x varsayımı F/K çarpanı ile global çapta en düşük çarpanla süreç gören borsa pozisyonunda. Enflasyon muhasebesi nedeniyle şirketlerin gelecek periyotta elde edebilecekleri karların ve bu karlar üzerinden hesaplanan çarpanların geçmişe oranla dikkatle ele alınması gereken bir devirdeyiz.

Ancak, 2025’le birlikte enflasyonda beklenen gevşeme ve enflasyon muhasebesi tesirlerinin azalacak olması nedeniyle Türk şirketlerinin çarpanlarını global ölçekte kıyaslamak daha manalı ve verimli olacaktır. Bilgileri bir düzeltmeye tabi tuttuğumuzda da aşağıdaki manzaranın çok değişmeyeceğini ve Türk şirketlerinin düşük çarpanları ve yüksek iskontoları ile dikkat çekmeye devam edeceğini düşünüyoruz.

Aşağıdaki grafikte BIST 100 endeksi ve MSCI GOÜ (gelişmekte olan ülkeler) endeksinin 2006’dan bu yana hesaplanan varsayımı F/K oranlarını görebilirsiniz. 2014’e kadar MSCI GOÜ ile çabucak hemen tıpkı çarpanlarda süreç gören BIST 100 endeksi, sonrasındaki periyotta daima olarak negatif ayrıştı. Mevcut durumda, BIST’in çarpan bazında iskonto oranı %64’e ulaşmış durumda.

Bu oran, incelenen dönem için en yüksek iskonto oranlarına yakın ve ilerleyen periyotta ortalama iskonto oranı olan %33’e yakınlaşmasını bekliyoruz. Kredi notlarımızda artış, FATF’in Gri Listesi’nden çıkmamız, dezenflasyon sürecinin devamı ve yakın coğrafyamızda takip edilen jeopolitik risklerin yatışması üzere ögeler, Türk şirketlerinin daha yüksek çarpanlar ve daha düşük iskontolarla işlem görmesini destekleyecektir. Bu durumun, BIST 100 endeksine de üst istikametli bir katkısı olacağına inanıyoruz.

Tacirler Yatırım Model Portföy

2023 Haziran ayında başlattığımız Tacirler Yatırım Model Portföyümüz, ortadan geçen bir buçuk yıla yakın vakit zarfında %159 nominal getiri sağlarken, bu periyotta BIST100 endeksi %79 yükseliş sergiledi. Buna nazaran, Model Portföyün Endeks izafî performansı %44 olumlu getiriye işaret etmektedir.

2025’e girerken gözden geçirdiğimiz ve tekrar dizayn ettiğimiz Model Portföyümüze İşBankası, Yapı Kredi Bankası, TAV Havalimanları ve Turkcell’i eklerken; Lider Faktoring’i Model Portföyden çıkartıyoruz. Türk Hava Yolları, Coca Cola İçecek, Ford Otomotiv, Mavi Giysi, Migros, Teknosa ve Tüpraş ise Model Portföyümüzde kalmaya devam ediyorlar.

Kaynak: Tacirler Yatırım

Anasayfa

Anasayfa Canlı Borsa

Canlı Borsa Borsa

Borsa Döviz Kurları

Döviz Kurları Altın

Altın Hisse Senetleri

Hisse Senetleri Endeksler

Endeksler Kripto Paralar

Kripto Paralar Döviz Hesaplama

Döviz Hesaplama Döviz Çevirici

Döviz Çevirici Kredi Arama

Kredi Arama